4691 sayılı Kanunun Ek Madde 3 hükmü aşağıdaki gibi düzenlenmiştir:

“1/1/2022 tarihinden itibaren geçici 2 nci madde kapsamında yıllık beyanname üzerinden istisna edilen kazançları tutarı 2.000.000 Türk lirası ve üzerinde olan gelir ve kurumlar vergisi mükellefleri tarafından, bu tutarın yüzde üçü pasifte geçici bir hesaba aktarılır. Bu fıkra kapsamında aktarılması gereken tutar yükümlülüğü, yıllık bazda 100.000.000 Türk lirası ile sınırlıdır. Bu tutarın, geçici hesabın oluştuğu yılın sonuna kadar Türkiye’de yerleşik girişimcilere yatırım yapmak üzere kurulmuş girişim sermayesi yatırım fonu paylarının satın alınması veya girişim sermayesi yatırım ortaklıkları ya da bu Kanun kapsamındaki kuluçka merkezlerinde faaliyette bulunan diğer girişimcilere sermaye olarak konulması şarttır. Söz konusu tutarın ilgili yılın sonuna kadar aktarılmaması durumunda, bu Kanun kapsamında yıllık beyanname üzerinden istisna edilen kazançlar tutarının yüzde yirmisi, ilgili yılda yararlanılan gelir ve kurumlar vergisi istisnasına konu edilemez. Bu tutar nedeniyle zamanında alınmayan vergiler vergi ziyaı cezası uygulanmaksızın tarh edilir. Cumhurbaşkanı bu fıkrada yer alan tutar ve oranları birlikte ya da ayrı ayrı sıfıra kadar indirmeye, beş katına kadar artırmaya yetkilidir. Bu fıkranın uygulanmasına ilişkin usul ve esaslar yönetmelikle belirlenir.”

Buna göre, Kanun maddesi uyarınca, yıllık gelir/kurumlar vergisi beyannamesi üzerinden istisna edilen kazanç tutarının %3’lük kısmı yatırım yükümlülüğüne tabi tutulmuştur. Bu yükümlülüğe ilişkin ayrıntılı açıklamalar aşağıda maddeler halinde yapılmıştır.

1- Söz konusu yatırım yükümlülüğünün oluşması için 4691 sayılı Kanunun geçici 2’nci maddesi kapsamındaki istisna kazanç tutarının, 2.000.000 TL ve üzerinde olması gerekir. İlgili yıl beyannamesinde, istisna konusu yapılan tutarın 2.000.000 TL altında olması veya istisna konusu faaliyetin zararla sonuçlanması halinde yatırım yükümlülüğü oluşmayacaktır.

2- Yatırım yükümlülüğü tutarı yıllık gelir/kurumlar beyannamesi üzerinden 4691 sayılı Kanunun geçici 2’nci maddesi kapsamında istisna edilen kazanç tutarının %3 kısmı kadardır. Ancak aktarılması gereken tutar yükümlülüğü, yıllık bazda 100.000.000 TL ile sınırlıdır.

3- Bu %3’lük kısım pasifte geçici bir hesaba aktarılır ve geçici hesabın oluştuğu yılın sonuna kadar yatırım yapılması şarttır.

4- Yatırımın Türkiye’de yerleşik girişimcilere yatırım yapmak üzere kurulmuş girişim sermayesi yatırım fonu paylarının satın alınması veya girişim sermayesi yatırım ortaklıkları ya da 4691 sayılı Kanun kapsamındaki kuluçka merkezlerinde faaliyette bulunan girişimcilere sermaye olarak konulması gerekir.

5- Söz konusu tutarın ilgili yılın sonuna kadar aktarılmaması durumunda, 4691 sayılı Kanun kapsamında yıllık beyanname üzerinden istisna edilen kazanç tutarın %20’si, ilgili yılda yararlanılan gelir/kurumlar vergisi istisnasına konu edilemez. Bu tutar nedeniyle zamanında alınmayan vergiler vergi ziyaı cezası uygulanmaksızın tarh edilir.

6- Bu düzenleme kapsamında olan mükelleflerin, şartları sağlamaları halinde 5520 sayılı Kanunun 10/1-g ve 4691 sayılı Kanunun geçici 4’üncü maddeleri ile 5520 sayılı Kanunun 5/1-a maddesinde belirtilen avantajlardan yararlanmasında bir engel bulunmamaktadır.

Örnek: Teknoloji Geliştirme Bölgesinde faaliyette bulunan (A) Ltd. Şti.’nin farklı durumlardaki 2023 yılı yatırım yükümlülüğü aşağıdaki gibi hesaplanmıştır.

| 2023 Hesap Dönemi | 1.Durum | 2.Durum | 3.Durum |

| Teknoloji geliştirme bölgesi dışındaki kazancı (A) | 2.000.000 | 2.000.000 | –3.000.000 (Zarar) |

| Teknoloji geliştirme bölgesindeki kazancı (B) | 2.500.000 | 1.500.000 | 2.500.000 |

| Ticari bilanço karı (C=A+B) | 4.500.000 | 3.500.000 | -500.000 (Zarar) |

| Teknoloji geliştirme bölgesi kazanç istisnası (D=B) | 2.500.000 | 1.500.000 | 2.500.000 |

| Kurumlar vergi matrahı (E=C-D) | 2.000.000 | 2.000.000 | – |

| Gelecek Yıla Devreden Zarar | – | – | 3.000.000 |

| Yatırım Yükümlülüğü Tutarı (F=D*%3) | 75.000 | – | 75.000 |

Buna göre, 1. ve 3. Durumda 4691 sayılı Kanunun geçici 2’nci maddesi kapsamındaki istisna kazanç tutarı 2.000.000 TL ve üstünde olması sebebiyle yatırım yükümlülüğü oluşacaktır. Diğer yandan, 3. Durumda olduğu gibi kurumun diğer faaliyetlerinin zararla sonuçlanmış olması bu yükümlülüğü ortadan kaldırmayacaktır.

2. Durumda ise istisna kazanç tutarının 2.000.000 TL’nin altında olması sebebiyle yatırım yükümlülüğü doğmayacaktır.

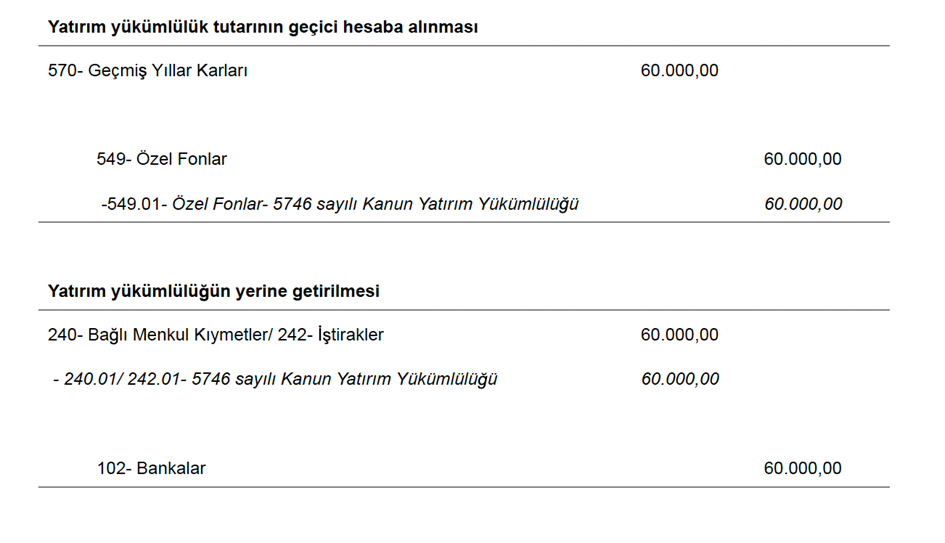

Muhasebe Kayıtları

Teknoloji Geliştirme Bölgesinde faaliyette bulunan (A) Ltd. Şti., 2023 yılı yıllık kurumlar vergisi beyannamesinde 4691 sayılı Kanunun geçici 2’nci maddesi kapsamında 2.500.000 TL tutarında kazanç istisnası beyan etmiştir. Buna göre, işletmenin %3’lük (75.000=2.500.000*%3) yatırım yükümlülüğüne ilişkin yevmiye kayıtları aşağıdaki gibi olacaktır.

Saygılarımızla,

BİLGENER